- Главная

- Справочник

- Российские дистрибьюторы электронных компонентов

Российские дистрибьюторы электронных компонентов

- Общая характеристика рынка российских дистрибьюторов

- Распределение рынка

- Списки российских дистрибьюторов электронных компонентов

- Поставщики электронных компонентов - комплектаторы

- Анализ моделей поставок

Общая характеристика рынка российских дистрибьюторов

Дистрибуцией электронных компонентов на российском рынке занимаются более 150 компаний, не считая региональных дилеров.

Общий объем продаж российских дистрибьюторов без учета региональных дилеров составил в 2016 году около 1435 млн. долларов , сократился на 3% по сравнению с 2015 годом.

Распределение рынка

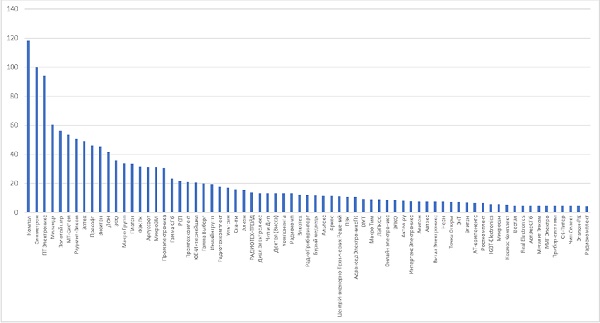

На рисунке ниже соотношения объемов продаж 60 российских дистрибьюторов. Объем продаж остальных составляет еще около 60 млн. долларов. Примерно 10% от их общего объема продаж приходится на перепродажи между федеральными дистрибьюторами, мы вычли их при расчете емкости рынка.

На 10 крупнейших российских дистрибьюторов приходится 45% от общего объема продаж российских дистрибьюторов и 41% от всего рынка дистрибьюторов (с учетом зарубежных дистрибьюторов и региональных дилеров), примерно 28% всего российского рынка электронных компонентов.

Таблица. Объемы продаж и доли рынка каждой десятки дистрибьюторов с первой до шестой.

| Объем продаж 2016, млн. долларов | Доля на рынке дистрибьюторов электронных компонентов, % | Доля на российском рынке электронных компонентов, % | |

|---|---|---|---|

| Объем продаж и доля рынка Топ-10 российских дистрибьюторов | 673 | 41% | 28% |

| Объем продаж и доля рынка дистрибьюторов, занимающих 11-20 место в Топ-60 | 342 | 21% | 14% |

| ‑ дистрибьюторов 21 – 30 | 168 | 10% | 7.0% |

| ‑ дистрибьюторов 31-40 | 118 | 7.4% | 5.0% |

| ‑ дистрибьюторов 41-50 | 82 | 5.2% | 3.5% |

| ‑ дистрибьюторов 51-60 | 62 | 4.0% | 2.7% |

| Топ-60 | 1450 | 89% | 61% |

Подробный анализ российского рынка дистрибьюторов электронных компонентов представлен в отчете маркетингового исследования. См. http://www.sovel.org/research.php

Если Ваша компания не представлена в справочнике, пожалуйста, пришлите информацию в соответствующем таблице формате по эл. почте info@sovel.org

Основная специализация – до 50 знаков

Анализ моделей поставок

В ходе исследований были определены следующие основные модели поставок электронных компонентов (модели дистрибуции), которые используются участниками рынка:

- Складские поставки.

- Проектные или плановые поставки. Они в свою очередь делятся по подходам на следующие типы:

- Инженерная дистрибуция

- Логистическая дистрибуция

К складской дистрибуции относятся поставки продукции, которая была закуплена дистрибьютором на склад не под конкретного заказчика, а в расчёте на регулярные потребности рынка. Поставки в складской дистрибуции осуществляются в основном по срочным заказам. Для складских дистрибьюторов характерно наличие широкого ассортимента продукции, массовые методы рекламы и стимулирования спроса, формализованные процедуры обслуживания заказчиков. Складская дистрибуция обеспечивает большое число заказчиков с относительно небольшими объемами закупок. Крупные заказчики также нуждаются в услугах складских дистрибьюторов для обеспечения срочных, «пожарных» поставок продукции. Цены в складской дистрибуции, как правило, не согласовывается индивидуально с заказчиком, а подчиняются общему прайс-листу и системе скидок от объема закупок. Взаимоотношения складского дистрибьютора с заказчиками можно сравнить на взаимоотношения супермаркета с покупателями.

К проектной модели относятся поставки, закупки под которые дистрибьютор осуществляет после согласования с заказчиком номенклатуры и количеств, ценовых условий и графика поставок. Цены и другие условия поставок согласовываются индивидуально с каждым заказчиком. Для проектных дистрибьюторов характерно меньшее число заказчиков. При этом объем каждого заказа должен быть достаточно большим, чтобы оправдать затраты на индивидуальную работу. Доля крупнейших заказчиков в продажах проектных дистрибьюторов значительно больше, чем у складских дистрибьюторов.

Инженерная дистрибуция обеспечивает внедрение компонентов производителя-партнера в проектах разработки. Это гарантирует дистрибьютору специальную цену от производителя на внедренную продукцию. Инженерная дистрибуция требует индивидуальной работы с разработчиками заказчика. Она обеспечивает формирование спроса на достаточно узкую номенклатуру, как правило, дорогостоящих компонентов, поставки которых оправдывают затраты на внедрение и техническую поддержку. Большой объем работ они выполняют совместно с техническими специалистами компаний-производителей. Модель работы инженерного дистрибьютора схожа с работой торгового представителя производителя по продвижению продукции.

Логистическая проектная дистрибуция, как правило, обеспечивает консолидированные поставки компонентов. Консолидированные поставки основаны на более высокой эффективности дистрибьютора в закупках и логистике по сравнению с заказчиком. Консолидированные поставки обеспечивают оптимизацию закупочных цен и логистических издержек на поставки компонентов, которые уже выбраны и используются в производстве. Консолидация закупок у определенного дистрибьютора может быть на уровне отдельных линий по производителям компонентов, на уровне групп продукции (пассивные, электромеханические и др.) и на уровне всей потребляемой номенклатуры (комплексные поставки). Крупные квалифицированные заказчики, как правило, консолидируют закупки у дистрибьюторов по линиям продукции (дорогие компоненты) и по группам продукции (недорогие компоненты), выбирая дистрибьюторов с соответствующей специализацией. Заказчики прибегают к комплексным поставкам, когда они не имеют достаточных компетенций для управления закупками и каналами поставок. Модель работы логистического проектного дистрибьютора, консолидирующего поставки, схожа с работой агента по закупкам, обслуживающего крупного потребителя.

Большинство крупных российских дистрибьюторов комбинируют все три модели работы. При этом у каждого дистрибьютора есть основная модель, которая определяет его специализацию и позиционирование на рынке.

Крупнейшими российскими складскими дистрибьюторами являются компании «КОМПЭЛ», «Симметрон», «Промэлектроника», «Платан». Все складские дистрибьюторы стремятся развивать проектные поставки, чтобы обеспечить выход на рынок крупных заказов. Однако эти модели трудно совместимы в рамках одной компании, т.к. требуют различных подходов к взаимоотношениям с заказчиками.

Большинство инженерных дистрибьюторов (у которых преобладает эта модель поставок), имеют тенденцию к расширению консолидированных поставок. Вместе с поставками зарегистрированных у производителя основных компонентов они обеспечивают поставки комплементарных компонентов.

Консолидированные поставки развиваются в двух направлениях:

- Специализация по группам продукции – позволяет развивать определенные компетенции в закупках, формировать линии поставок, соответствующие специализации.

- Комплексные поставки – позволяют работать с предприятиями, которые не имеют достаточных компетенций в области закупок. «Комплектатор» берет на себя многие функции отделов снабжения. При этом заказчик теряет возможность управлять рисками, возникающими в каналах закупок.

Среди российских дистрибьюторов выделяются компании, которые поставляют преимущественно компоненты отечественного производства. Крупнейшими дистрибьюторами российских электронных компонентов являются компании «Золотой Шар», «Миландр», «Радиант-Элком», «РСП», «Промтехкомплект», «Экситон».

Дистрибьюторы отечественных компонентов стремятся развивать поставки зарубежных компонентов. В основном, это получается в модели независимой (неавторизованной) дистрибуции.

Подробный анализ российских дистрибьюторов по моделям поставок представлен в отчете маркетингового исследования. См. http://www.sovel.org/research.php